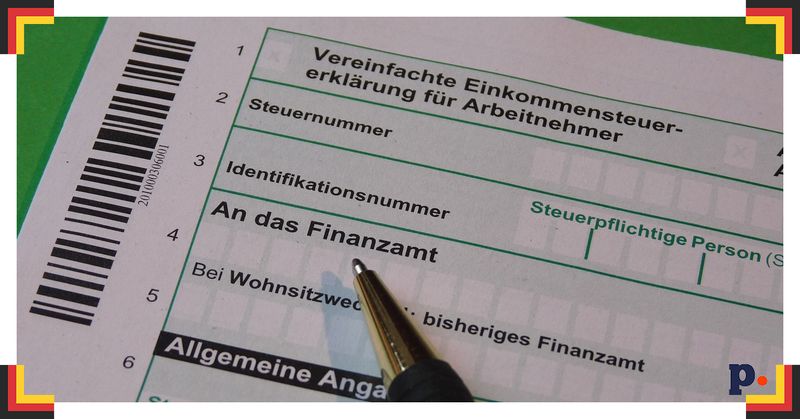

Jeśli działająca w branży rzemieślniczej spółka z ograniczoną odpowiedzialnością (GmbH) znajduje się w niezbyt dobrej kondycji finansowej, jej udziałowiec lub prezes-udziałowiec powinien przynajmniej w dalszym ciągu wypełniać zobowiązania podatkowe spółki. W przeciwnym razie grozić mu będzie ryzyko związane z ponoszeniem odpowiedzialności z tytułu niezapłaconych podatków.

Prezes spółki z o.o. jest działającym organem i jednocześnie jej prawnym reprezentantem, a funkcja ta nakłada na niego odpowiedzialność za dotrzymanie wszelkich zobowiązań podatkowych spółki. Należą do nich w szczególności zgłoszenie i odprowadzenie bieżącego podatku od wynagrodzenia oraz VAT, zgodnie z paragrafem 69 ordynacji podatkowej w połączeniu z paragrafem 34 tejże ordynacji. Obok samej spółki z o.o. jej prezes – jako podatnik – jest również współdłużnikiem z tytułu odpowiedzialności. Mówiąc jaśniej, oznacza to, że jeśli spółka z o.o. naruszy przepisy podatkowe, urząd skarbowy może zażądać zapłaty zaległych podatków od jej prezesa na drodze odpowiedzialności. Nawet jeśli spółka z o.o. znajduje się tuż przed upadłością, jej prezes nie powinien dawać za wygraną, wstrzymując bez namysłu wszelką działalność firmy i biernie czekając, ale…

Odpowiedzialność prezesa-udziałowca spółki z o.o.

Również w przypadku trudnej sytuacji finansowej należy podjąć wszelkie możliwe działania, aby przekonać urząd skarbowy o realizacji zobowiązań podatkowych przez spółkę. Tylko w ten sposób można ostatecznie uniknąć odpowiedzialności jako prezes. Poza tym zgodnie z paragrafem 69 ordynacji podatkowej odpowiedzialność prezesa spółki z o.o. wchodzi w rachubę zawsze wtedy, gdy spełnione są następujące warunki: działania prezesa były zamierzone lub cechowały się rażącym niedbalstwem, zobowiązania podatkowe spółki nie były realizowane lub były realizowane nieterminowo, sama spółka z o.o. nie jest (już) w stanie w pełni pokryć zobowiązań podatkowych. Również tak zwany faktyczny zarząd może zostać pociągnięty do odpowiedzialności za nieuregulowane podatki. Zgodnie z wyrokiem Federalnego Trybunału Finansowego z 21.02.1989 odpowiedzialność grozi też udziałowcowi spółki, który formalnie nie został mianowany jej prezesem, lecz podejmuje działania, jakby nim był. W tej sytuacji odpowiedzialność ogranicza się wyłącznie do zobowiązań podatkowych powstałych w okresie, w którym dany (faktyczny) prezes zarządzał spółką.

Wieloosobowy zarząd spółki z wyraźnym podziałem obowiązków receptą na zredukowanie odpowiedzialności

Jeśli zarząd spółki składa się z kilku osób, uznane one będą za tak zwanych dłużników solidarnych. Oznacza to, że urząd skarbowy może zasadniczo ściągnąć zaległe podatki od każdej z nich. Od tej reguły istnieje jednak pewien wyjątek. Jeśli zarządzanie spółką zostało podzielone w taki sposób, iż pierwszy z zarządzających przedsiębiorstwem odpowiada wyłącznie za zbyt, natomiast drugiemu podlegają działania operacyjne wraz z zarządzaniem wszelkimi zobowiązaniami podatkowymi, urząd skarbowy może pociągnąć do odpowiedzialności właściwie tylko drugiego z nich. W praktyce urzędy skarbowe obu zarządzającym spółką przesyłają decyzję orzekającą o obowiązku podatkowym, będącą jednoczesnym wezwaniem do zapłaty. Osobie, która zgodnie z podziałem obowiązków nie ma nic wspólnego z zobowiązaniami podatkowymi, zaleca się następującą metodę postępowania w celu zwolnienia z odpowiedzialności. Po pierwsze – powinna ona co miesiąc żądać od osoby odpowiedzialnej za sprawy podatkowe spółki z o.o. pisemnego potwierdzenia, iż wszelkie zobowiązania wobec urzędu skarbowego zostały wypełnione. Po drugie – jeśli zadanie nie zostało zrealizowane, musi ona zastąpić osobę odpowiedzialną i postarać się wypełnić zobowiązania podatkowe. Po trzecie – jeśli zarządzający odpowiedzialny za podatki spółki nie przekazywał drugiemu z zarządzających zgodnych z prawdą informacji na temat skali zobowiązań, a ten nie był w stanie rozpoznać stanu faktycznego, nie będzie on również odpowiadał za późniejsze zaległości podatkowe. Po czwarte – tego sposobu postępowania należy przestrzegać szczególnie w przypadku kłopotów finansowych spółki z o.o., aby uniknąć osobistej odpowiedzialności.

W razie pytań zapraszamy na

www.smuda-consulting.com

lub telefonicznie

0048 / 77 403 24 26